- 首页

- 微信群

微信群大全 创业群 辣妈群 互粉群 微信福利群 微信红包群 麻将群

- 地区微信

- 个人微信

微商微信 模特微信 交友微信 宝妈微信 女性微信 吃货微信- 微信公众号

微商公众号 搞笑公众号 教育公众号 兼职公众号 娱乐公众号 营销公众号 电商公众号- 微信货源

全球首家!第500万辆下线,车主是他!王传福“哭”了

发布人:admin / 发布时间2023-08-10 08:12:36 热度:每经编辑 毕陆名 8月9日,比亚迪第500万辆新能源汽车正式下线,成每经编辑 毕陆名

8月9日,比亚迪第500万辆新能源汽车正式下线,成为全球首家达成这一里程碑的车企。从第300万辆新能源汽车下线,到第500万辆新能源汽车下线,比亚迪仅用了不到一年时间。

在8月9日举行的比亚迪第500万辆新能源车下线仪式上,比亚迪股份有限公司董事长兼总裁王传福在讲述比亚迪造车20年的故事时一度哽咽,他说道:造车之路很难走,但是我们坚持走了20年,这是比亚迪造车的故事,也是中国品牌造车的缩影。王传福表示,比亚迪成为全球首家第五百万辆新能源汽车下线的企业,这是属于比亚迪的高光时刻,也是属于中国品牌的高光时刻。

图片来源:比亚迪汽车

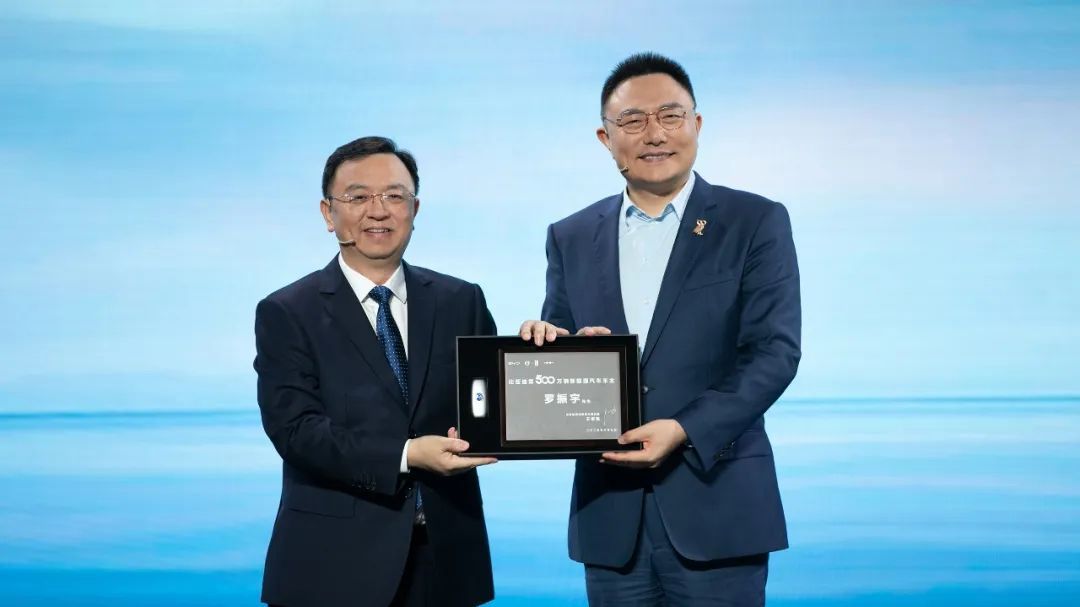

图片来源:比亚迪汽车活动现场王传福向“时间的朋友”跨年演讲主讲人罗振宇交付比亚迪第500万辆新能源汽车腾势N7。罗振宇作为腾势N7车主表示,非常荣幸能够成为比亚迪第500万辆新能源汽车车主。

图片来源:比亚迪汽车

图片来源:比亚迪汽车截至9日收盘,比亚迪(SZ002594)报收262.9元,总市值7653亿元。

王传福发布会哽咽落泪

发布会上,王传福回顾比亚迪20年新能源汽车之路数度哽咽。在活动现场,王传福回顾了比亚迪20余年的造车历程。“起初,研发新能源汽车,是让人看不懂、看不上以及看不起的。但即使在这样的环境下,比亚迪仍然坚持不懈地进行研发投入,只为完成一道‘证明题’,证明比亚迪可以,新能源可以,中国汽车可以。”

王传福透露道,从2011年到2022年,比亚迪每年的研发投入多次超过当年的净利润,特别是在2017年至2019年,比亚迪净利润持续下滑的背景下,公司在研发投入上的费用也从未缩减,反而从63亿元不断攀升至85亿元,通过不懈投入筑起技术护城河。“技术研发是科研自立自强的新长征。”王传福表示,在技术研发上,比亚迪一直在寻找新的突破口,对核心技术咬牙坚持投入,才有了刀片电池、DMI等一系列技术储备,成功破解新能源汽车里程焦虑问题。

图片来源:比亚迪汽车

图片来源:比亚迪汽车王传福称,那时候很多车企陆续放弃了插电混动的研发,我们内部也有好多人提出来,要不就放弃,但我还是拍板要继续做插混路线,必须咬牙坚持下去,即使做错了,我也认。可以说所有可行的路线我们都试了一遍。曾经我们也怕等不到春天,更怕对不起所有的员工,和一直支持我们的朋友。

王传福称,今天(9日),比亚迪成为全球首家达成第500万辆新能源汽车下线的企业,这是属于比亚迪的高光时刻,也是属于中国品牌的高光时刻。

值得一提的是,比亚迪在发布会上几乎把所有自主品牌都致敬了一遍,在活动门口摆放了13辆友商的新能源汽车,既有传统厂商的红旗E-HS9、东风岚图追光、长城哈弗枭龙MAX,也有新势力的蔚来ES8、小鹏G6、理想L9。

日前,比亚迪刚刚公布了7月销量,公司7月销售新能源汽车26.22万辆,年内累计销量151.78万辆,同比增长88.81%,继续领跑全行业。

中国新能源车出口全球第一

近年来,中国品牌在产品技术和品牌影响力上都取得了巨大提升。王传福认为,这是所有中国品牌共同努力的成果。特别是在新能源汽车时代,中国汽车产业正在主导世界汽车产业格局的演变。

公开数据显示,目前中国已是全球最大的新能源市场。同时,中国新能源汽车出口量也居于全球第一,全球有超过60%的新能源汽车均在中国生产销售。在核心技术和产业链布局上,中国新能源汽车专利公开量占全球的70%,全球有超过60%的动力电池由中国企业供应。

不仅如此,在国际市场上,中国汽车品牌的影响力也逐渐增强。上汽、奇瑞、长安、长城、吉利、比亚迪等众多品牌,海外出口量持续攀升。

王传福认为,拥有世界级品牌是汽车强国的重要标志。过去中国汽车品牌一直苦于追赶市场趋势,却没有一个自己的世界级的品牌。但如今中国已经成为新能源汽车强国,并掌握了新能源汽车核心技术和完备的产业链,汽车产业不再被“卡脖子”。

在他看来,属于中国汽车的时代已经到来,在世界汽车工业百年未有之大变局下,中国汽车产业有实力成就世界级品牌,而这需要中国汽车品牌的共同书写。

据参考消息8月10日报道,据美国艾睿铂公司预测,纯电动汽车占中国新车销量的比例到2027年将达到39%。预计全球纯电动汽车比例到2027年将达到23%,中国的普及程度将超过全球水平。这在很大程度上是受到中国政府对购买纯电动汽车的补贴政策的推动。预计到2030年,在中国销售的纯电动汽车中有65%将是比亚迪等中国品牌。

报道称,中国企业正在国内确立影响纯电动汽车性能和价格的锂离子电池供应链,提高出口竞争力。艾睿铂公司的董事总经理铃木智之分析称:“2025年以后,中国汽车厂商在美国等日本的主要出口市场也很有可能获得相当大的份额”。

中国机电产品进出口商会汽车分会秘书长孙晓红此前在2023中国汽车论坛上预测,2023年中国汽车出口预计超过400万辆,而信达证券分析师日前更认为:“中国汽车出口仍有较大提升空间,中长期来看,有望达到千万辆以上的出口规模。”

每日经济新闻综合参考消息、比亚迪汽车

封面图片来源:比亚迪汽车

分享家规则

- 1、第一分享家好处是什么?

-

1)文章会挂上你的二维码提高爆光率

2)分享出去的文章你就是作者

3)将会获得网站金币

4)首页推荐快速加粉丝

5)像公众号一样传播你的文章

- 2、如何成功激活分享家?

- 任何微信搜索用户都可以成为分享家,您只要把任何一篇文章成功分享到微信朋友圈(必须是微信朋友圈,分享到其他平台是激活不了的哦),系统就会立即自动激活您成为分享家。

- 3、如何成为第一分享家?

- 第一分享家是分享家族中最高荣誉,在分享家族中分享同一篇文章贡献值最高的用户就是该文章的第一分享家。

- 4、怎样统计我的贡献值?

- 贡献值是来自您分享文章到微信朋友圈好友的访问量,访问IP次数越多,贡献值就越高。同样您朋友在微信朋友圈转发您分享的文章,其贡献值也是属于您的。朋友帮您转发的越多,您的贡献值就会更高。

保存图片后,随时访问手机端!

保存图片后,随时访问手机端!